新設合併が行われた場合の欠損金の引継ぎ判定について

グループ法人税制導入後、中小法人間では、合併の実行が容易になりました。

合併というと、存続会社が消滅法人を吸収する吸収合併が多い傾向があります。

しかし、合併に伴い新しい法人を設立する新設合併も多く利用されています。

今回は、新設合併が行われた場合の欠損金の引継ぎについて、ザックリ説明します。

(※以下、みなし共同事業要件に該当しない合併を前提とします。)

all paints by Ryusuke Endo

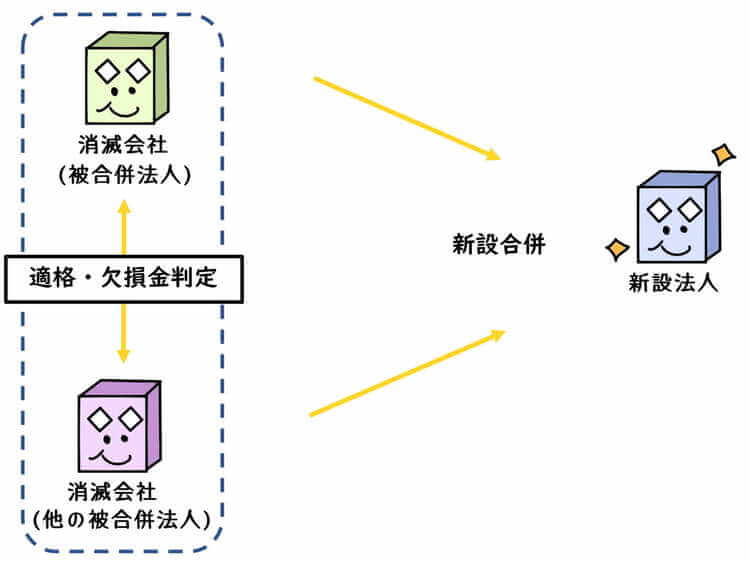

吸収合併と新設合併の適格・欠損金判定対象の違い

吸収合併とはその名の通り、存続会社(合併法人)が消滅会社(被合併法人)を吸収します。

適格・非適格合併、欠損金引継ぎ判定は、合併法人と被合併法人間で行います。

一方、新設合併とは、2以上の会社が消滅法人(被合併法人)となり、消滅会社の資産を引き継いだ法人を設立します。

適格・非適格合併、欠損金引継ぎの判定は、合併の当事者である、消滅法人間(被合併法人とその他の被合併法人)で行います。

新設合併の欠損金引継ぎ制限

新設合併が行われた場合、消滅法人である被合併法人と他の被合併法人間で判定を行います。

欠損金引継条件は、被合併法人と他の被合併法人との間に、以下の支配関係が生じている事です。

下記の日付の内、最も遅い日から支配関係が継続していること。

・適格合併の日の5年前の日

・被合併法人の設立の日

・他の被合併法人の設立の日

吸収合併の場合は、意外に注意不足となりやすい、合併法人の欠損金の使用制限も気に掛ける必要がありました。

しかし、新設合併には合併法人が存在しないため、その点を気に掛ける必要がありません。

具体事例で検討【新設合併の欠損金引継ぎ制限】

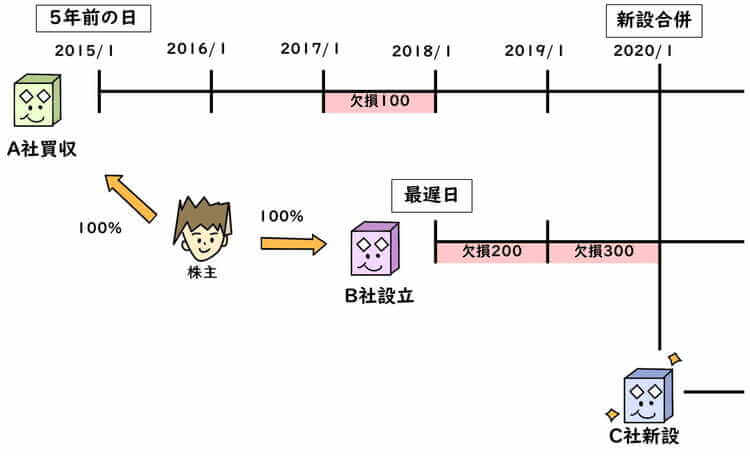

新設合併が行われた場合の欠損金引継ぎ制限について、下記のモデルを用いザックリ説明します。

・2015年1月 オーナーが他者よりA社株式を100%取得。(欠損金あり)

・2018年1月 オーナー100%出資でB社を設立。(欠損金あり)

・2020年1月 A社とB社が新設合併をしてC社設立。

・A社、B社、C社は2015年1月以前に設立。

オーナー、A社、B社、C社の支配関係は下記の通りです。

欠損金引継条件の内、最も日付が遅い日は、B社の設立日(2018年1月)です。

また、A社B社間の支配関係発生日は2018年1月となり、同日以降新設合併日まで支配関係が継続しています。

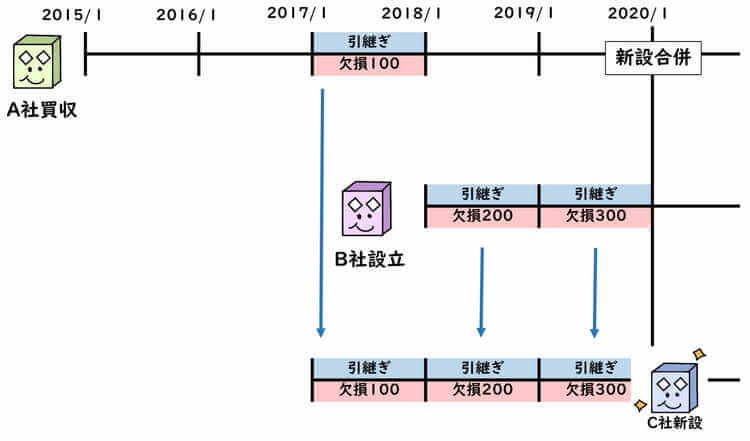

よって、A社とB社の欠損金は引継ぎ制限を受けることなく、全てC社が引き継ぎます。

ポイントはA社欠損金のうち、B社と支配関係以前に生じた日(2018年1月)以前に発生した欠損金も、引継ぎ制限を受けません。

あくまでも、消滅法人同士で判定を行うという点が、吸収合併との大きな相違点です。

根拠法令

法人税法第2条12の8(適格合併)

法人税法第57条第3項(青色申告書を提出した事業年度の欠損金の繰越し)

まとめ

今回は新設合併が行われた場合の欠損金に引継ぎ制限について、基本的な部分をザックリピックアップしました。

吸収合併の大きな相違点は、消滅法人同士でその判定を行う点です。

支配関係前の欠損金も、判定要素をしっかり捉えると、可能な場合も多々あります。

会社の合併等は、基本的な部分を抑えておくことを念頭におきましょう。